你有没有发现,如今市场上要达成一笔“交易”越来越难了?信息爆炸的时代,商家为了捕获消费者有限的注意力以促成交易,可谓绞尽脑汁,费劲心力。然而现实却是,交易量并不见好。这是为何?

其实,一场“交易”能否达成,往往涉及许多因素。人们常说交易是一门艺术,仿佛交易成功与否是一门玄学。但在学者的眼中,交易其实是一门科学,有其客观规律可循。

近日,长期深耕于认知计算科学的体育外围平台APP盛峰研究员携手体育外围平台APP王小毅教授等学者,共同在Science旗下的综合性期刊Science Advances发表“The art of the deal: Deciphering the endowment effect from traders’ eyes”一文,揭开了很多资深销售和商家都不知道的“交易”奥秘。

注:盛峰研究员为论文的第一作者兼通讯作者,浙大管院博士研究生王睿宁与梁泽仙分别为论文的第二与第三作者,浙大管院教授王小毅为论文的共同作者,宾夕法尼亚大学沃顿商学院Michael Platt教授为论文的最后作者。点击文末左下角的阅读原文,可查看论文全文。

研究中,盛峰团队从认知计算科学的角度出发,提出了基于注意力的交易理论,并结合计算建模、行为实验和眼动追踪技术,对这一理论进行检验,进而揭开了关于“禀赋效应”的新发现,以及注意力对交易的作用机制。本期【科研】专题,一起来看盛峰团队的这项研究发现了哪些“交易”奥秘。

盛峰,体育外围平台APP市场营销学系研究员、博士生导师

王小毅,体育外围平台APP市场营销学系教授,博士生导师

他们提出交易的决策过程模型,揭开关于禀赋效应新的“发现”

做成一笔交易并非易事,买卖双方常常因无法达成合意的价格而导致交易失败。其中,最为知名的一个表现就是禀赋效应(Endowment Effect)。盛峰解释称,禀赋效应是指一个人舍弃一件物品所想索取的补偿,往往要高于为获得该物品所愿意付出的代价。表现在交易中,即卖家卖出一件商品想要索取的价格,往往高于买家购买一件商品愿意支付的价格。换句话说就是,卖家对商品的心理价位往往高于买家。

禀赋效应的存在,意味着交易即便毫无成本,也难以达成。“禀赋效应”自1980年被诺贝尔经济学奖得主理查德·泰勒(Richard Thaler)提出以来,引发了后续大量研究,很大程度上推动了行为经济学的发展。然而时至今日,关于禀赋效应背后的机制仍存争议。

1.交易做不成,是因为贪,还是因为懒?

经过对禀赋效应相关文献的系统梳理,盛峰团队提炼出了导致交易失败的两个机制。一是“贪”,即买家和卖家都不想在交易中吃亏。这导致买家在交易中会倾向于低估商品的价值,而卖家在交易中会倾向于高估商品的价值。两相对照,买家和卖家对于商品主观估值上的偏差会导致禀赋效应。

二是“懒”,即买家和卖家都有着不交易的惰性。安于现状(status quo bias)是人的一种天然惰性,约束着人不去做可能改变现状的事,例如发生交易。而要克服这一惰性去发生交易,买家和卖家都需要额外的激励,表现在议价上,即买家需要一个折价,而卖家需要一个溢价,由此导致禀赋效应。

盛峰团队表示,以往关于禀赋效应的机制研究往往聚焦于贪或懒其中之一。但问题是,买家和卖家难道不会既贪又懒吗?

2.贪与懒既表现在交易选择上,也表现在交易决策时长上

众所周知,决策往往不是一蹴而就的,而是存在一个过程。在这个过程中,决策者需要加工与整合信息,进而做出选择。而这一决策过程中的偏差,不仅会体现在是否交易的选择上,还会体现在做出选择的时长上。

盛峰团队认为,买家和卖家在交易中的选择和做出选择的时间,可以同时反映出买家和卖家的贪与懒。为了检验这一假设,他们招募了一批被试来进行交易实验。实验中,被试扮演买家或卖家,交易一种特定的商品——抽奖券。每张抽奖券都有一定的概率兑换为一定面额的金钱,即每张抽奖券都有一定的期望价值。

买家和卖家需要对不同价格下(下图蓝框)不同面额的抽奖券(下图绿框)做出“买不买”或“卖不卖”的选择。

实验结果发现,对于任一抽奖券,价格越高,买家选择买的概率越低(下图红线),卖家选择卖的概率越高(下图蓝线)。而50%的概率买或卖的价格反映了买家或卖家的心理价位。

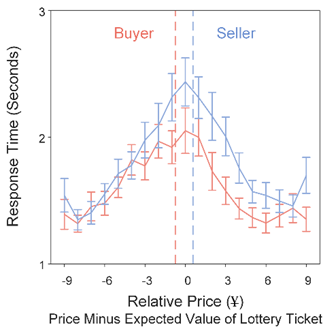

以此为标准,盛峰团队发现,卖家的心理价位(上图蓝线与虚线交叉点)高于买家(上图红线与虚线交叉点)的心理价位。同时,对于任一抽奖券,随着其价格变高,买家(下图红线)和卖家(下图蓝线)做出选择的时间都会呈现出一个“倒U”型。

由此,盛峰团队提出了一个合理的推测:买家与卖家最难抉择的时候,即用时最长的时候,就是价格接近他们心理价位的时候。以此为标准,他们再次发现,卖家的心理价位(上图蓝色虚线)高于买家的心理价位(上图红色虚线)。

研究结果还显示,买家选择买要比选择不买慢,而卖家选择卖要比选择不卖慢。这在一定程度上表明,买家和卖家都有不交易的惰性。反过来说,选择交易比选择不交易,需要他们付出更多的心力。

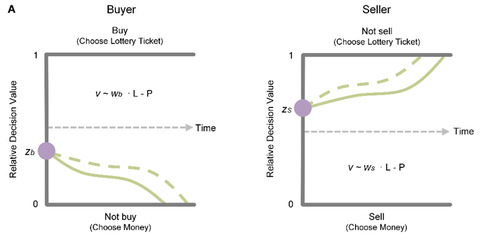

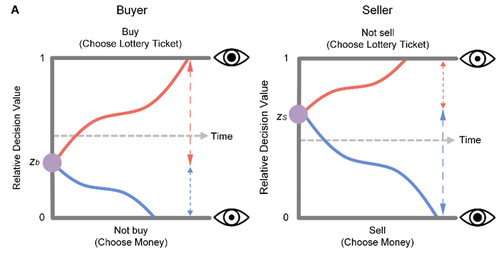

为了整合观察到的选择与选择时间的信息,盛峰团队基于漂移扩散模型(Drift Diffusion Model),提出了交易的决策过程模型。他们将“买不买”和“卖不卖”的选择都看作一个证据累积的过程。其中,“贪”会影响对不同证据的加权,例如,买家低估商品的价值,而卖家高估商品的价值。“懒”会影响对证据量的要求,例如,买家选择买比选择不买需要更多的证据,而卖家选择卖比选择不卖需要更多的证据。

基于此,他们将“贪”与“懒”整合到了一个交易决策模型之中。

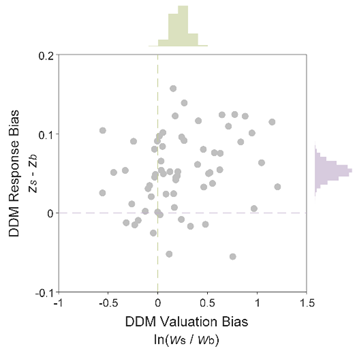

然后,他们用这一计算模型去拟合买家和卖家的选择与做出选择的时间,以此识别出每个人在交易中贪与懒的不同程度。结果发现,人群中存在着明显的个体差异,有的人在交易中主要表现为贪,有的人在交易中主要表现为懒。

通过追踪买卖双方的“眼动”,他们发现交易达成背后的奥秘

结合眼动追踪技术,盛峰团队进一步分析了“买家与卖家眼睛的活动”与“交易中的贪与懒”之间的关系,最终发现了一个有趣的双分离结果。

1.注意力分配反映交易者的“贪”

他们发现,“贪”会表现在交易过程里买家和卖家的注意力分配中。以往的研究发现注意力的分配既会反映人的偏好,也会反作用于人的偏好。在决策中,人往往会更多地注意自己在乎的信息,而被注意到的信息,人对其在乎程度又会进一步提高。

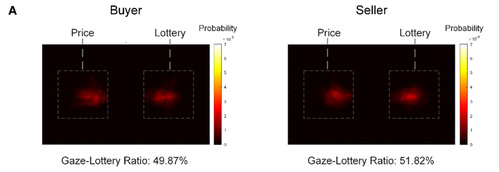

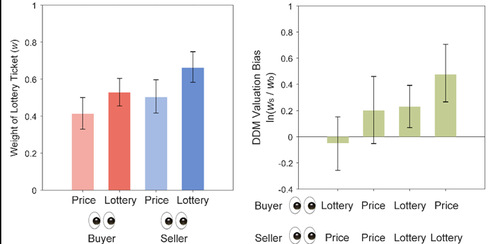

盛峰团队发现,在交易决策过程中,买家和卖家都会用眼睛反复地检索价格和商品。不同的是,相比于买家,卖家会给予商品更多的注意。而且两者对商品注意程度的差异,正好与他们对商品主观估值上的差别相关。

研究中,盛峰团队还将注意力分配整合到了他们的计算模型之中,来描述卖家和买家对商品的估值随着注意分配而发生的动态变化。具体来说,新的模型假设:买家或卖家注意商品的时候,对商品的估值会上升,注意价格的时候,对商品的估值会下降。

这一整合了注意力的模型更好地解释了买家和卖家的行为。且研究结果正如假设的那样,买家和卖家注意商品的时候相比于注意价格的时候,对商品的估值更高(下图左)。

基于这一发现,他们进一步揭示了一个有趣的现象(上图右):

当买家注意价格、卖家注意商品时,两者对商品的估值差异最大,交易最难达成;而当买家注意商品、卖家注意价格时,两者对商品的估值差异最低,交易最易达成。

2.瞳孔变化反映交易者的“懒”

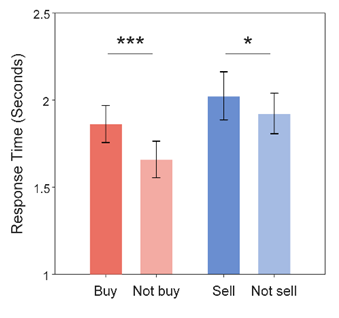

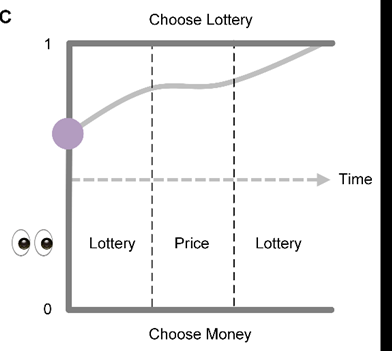

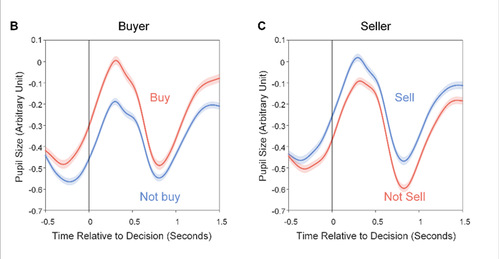

除了注意力的分配,盛峰团队还发现买家和卖家交易过程中瞳孔大小的变化与“懒”有关。众所周知,决策过程中瞳孔的放大程度往往反映了用脑程度。做一个决定越费劲,瞳孔就会放得越大。

基于盛峰团队的计算模型,因为买家选择买比选择不买需要积累更多证据,所以买家选择买的时候瞳孔应该放得更大。同样地,因为卖家选择卖比选择不卖需要积累更多证据,所以卖家选择卖的时候瞳孔应该放得更大。

研究结果正如假设的那样,当买家选择买的时候,相比于选择不买的时候,瞳孔有更大程度的放大;而当卖家选择卖的时候,相比于选择不卖的时候,瞳孔有更大程度的放大。同时,买家与卖家选择买或卖时瞳孔放大的程度与他们安于现状的惰性相关,惰性越大,克服惰性选择交易时,瞳孔就会放得更大,意味着付出了更大的心力。

这项研究将对交易理论与实践的发展产生重要启示

信息过载的数字时代,注意力的稀缺性日益凸显,由此催生了广受争议的“眼球经济”。

尽管各类在线交易平台努力制定各种机制规则,来引导和规范买家&卖家的注意以促成交易,但迄今为止,仍缺少一个科学的模型来刻画注意力在交易中的作用机制。

在此背景下,受国家自然科学基金、科技创新2030脑与类脑研究重大项目资助,盛峰团队深入开展了这项研究,其成果将对交易理论与实践的发展产生重要意义与启示。

具体表现在以下几个方面:

1.该研究为交易中禀赋效应的成因提供了一个整合性的理论框架

以往关于禀赋效应的研究往往只单一地关注到买家和卖家的贪或懒,缺少对两者关系的梳理。该研究创新性地提出了交易决策的过程模型,将交易中的贪与懒有机地整合到了一个计算框架之中。基于这一计算模型,可以识别不同类型的交易个体,定量区分贪与懒对禀赋效应的不同贡献。

2.该研究为注意力在交易中的作用机制提供了一个规范解释

对商品的注意不仅会反映买家和卖家对商品的估值,还会影响买家和卖家对商品的估值。当买家关注商品而卖家关注价格时,即双方都关注自己在交易里可能得到什么时,交易最易达成。而当买家关注价格而卖家关注商品时,即双方都关注自己在交易里可能失去什么时,交易最难达成。

3.该研究首次揭示了瞳孔大小变化与交易成功与否之间的关

以往关于交易的研究鲜有关注交易双方瞳孔的变化。该研究基于瞳孔变化与惰性之间的关系,首次发现当交易双方的瞳孔都放大的时候,交易最可能达成。

4.该研究为优化营商交易环境提供了理论指导

依据该研究的理论,要促进交易,就要应对交易双方的贪与懒。为了应对“贪”,可以引导交易双方的注意分配,即引导买家关注商品,引导卖家关注价格。

为了应对“懒”,可以减少交易所需要付出的心力,例如,将同意交易(买或卖)设置为交易系统中的默认选项。总体而言,该研究揭示了当交易双方都关注自己在交易中的所得而非所失,且交易双方瞳孔同时放大时,交易差不多就达成了,这或许就是“交易的艺术”。

论文摘要

People are often reluctant to trade, a reticence attributed to the endowment effect. The prevailing account attributes the endowment effect to valuation-related bias, manifesting as sellers valuing goods more than buyers, whereas an alternative account attributes it to response-related bias, manifesting as both buyers and sellers tending to stick to the status quo. Here, by tracking and modeling eye activity of buyers and sellers during trading, we accommodate both views within an evidence-accumulation framework. We find that valuation-related bias is indexed by asymmetric attentional allocation between buyers and sellers, whereas response-related bias is indexed by arousal-linked pupillary reactivity. A deal emerges when both buyers and sellers attend to their potential gains and dilate their pupils. Our study provides preliminary evidence for our computational framework of the dynamic processes mediating the endowment effect and identifies physiological biomarkers of deal-making.